Comment choisir un logiciel de recouvrement de créances et de Credit Management ?

Livro blanc le 05/01/2020

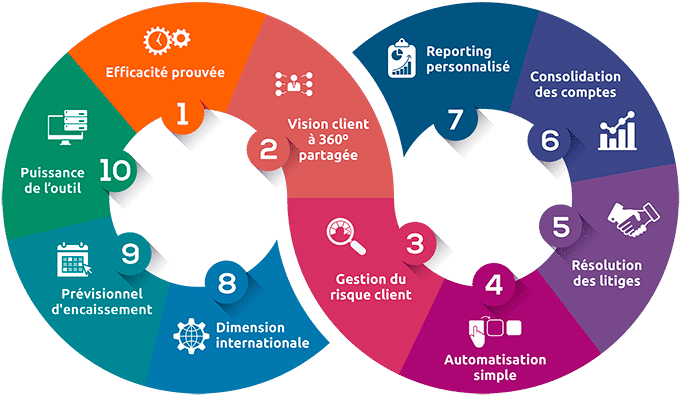

Découvrez les 10 points clés auxquels doit répondre votre logiciel de recouvrement de créances

Télécharger gratuitement le Guide

Comment choisir un logiciel de recouvrement de créances ?

Pour accélérer l’entrée de cash, il est nécessaire d’organiser une approche qui soit à la fois globale et systématique. Pour cela, il s’agit de disposer d’un outil permettant de centraliser l’information, d’affecter les opérations aux bons collaborateurs et d’automatiser les tâches répétitives afin de concentrer les équipes sur les actions à valeur ajoutée.

URIOS, éditeur de Cash & Credit, le logiciel de recouvrement de créances référence en la matière, vous livre les 10 points clés auxquels doit répondre votre logiciel de recouvrement de créances et de credit management.

Il a rédigé ce guide pour vous

Olivier BLANDIN

DGA en charge du pôle Software

URIOS

Sommaire du guide

1. Efficacité prouvée

2. Vision client à 360° partagée

3. Gestion du risque client

4. Automatisation fine et facile

5. Résolution des litiges

6. Consolidation et déconsolidation des comptes

7. Reporting opérationnel et stratégique

8. Conçu pour l’international

9. Suivi des prévisionnels d’encaissements

10. Capacité de montée en charge et puissance de l’outil

1. Efficacité prouvée

S’appuyer sur un outil fiable et disposant de retours d’expériences

La performance de l’outil doit pouvoir être mesurée sur 3 axes principaux.

- Tout d’abord, le logiciel doit être en mesure d’apporter une amélioration notable en matière d’accélération de l’entrée de cash. Plusieurs indicateurs expriment cette performance, comme la diminution de l’encours, la baisse du DSO ou la réduction du taux ou du montant d’échu par exemple.

- D’autre part, la mise en place d’un tel outil doit engendrer un gain de productivité pour vos équipes : celui-ci doit être significatif, afin de pouvoir dédier vos ressources à des tâches à plus forte valeur ajoutée.

- Enfin, vous devez être en mesure d’évaluer un retour sur investissement (ROI), en mois, à la suite de la mise en place de cet outil. Les gains de cash et de productivité générés par votre logiciel doivent en effet vous permettre d’autofinancer les coûts de setup ainsi que les coûts récurrents dans de courts délais.

La plus-value de Cash & Credit

Une PME réalisant un CA de 10M€ et dont le DSO est de 80 jours, voit en moyenne son encours échu diminuer de 50%, soit un gain de trésorerie de 613 480€.

Une ETI qui réalise un CA annuel de 200M€ avec un DSO de 70 jours, observe son encours échu diminuer de 25% en moyenne, ce qui équivaut à un gain de trésorerie de +5,3M€.

Cash & Credit est une solution qui est amortie rapidement : le coût annuel de l’outil peut l’être en 3 mois seulement pour une équipe de 5 chargés de recouvrement de créances.

2. Vision client à 360° partagée

Se connecter en simultané à plusieurs sources d’information et restituer une donnée consolidée à tous les acteurs en interne

La plus-value de notre logiciel de recouvrement

Vision à 360° : intégration complète de tous types d’écritures comptables et extra-comptables.

Zones et intégrations paramétrables.

Multi-ERP, multi-filiale, multi-source, connexion multi-GED.

Capacité à consolider un client transverse à plusieurs filiales de votre groupe disposant d’ERP différents.

Multi-GED – l’utilisateur accède aux différentes ressources de manière transparente : il accède aux documents stockés dans la GED intégrée au logiciel, ou dans sa propre GED, ou les deux simultanément.

Accès dynamique : dans le cas d’une utilisation de la GED de votre entreprise, vos documents n’ont pas besoin d’être dupliqués sur Cash & Credit.